L’analisi di bilancio consente di valutare la performance economica, finanziaria e patrimoniale dell’impresa/gruppo trasformando le informazioni contabili storiche in conoscenza utile per formulare previsioni più attendibili.

È quindi per sua natura backward-looking ma alimenta processi forward-looking, in quanto consente l’esame critico :

- dei valori storici, di cui è espressione il bilancio;

- e di quelli prospettici contenuti nel budget e/o business plan.

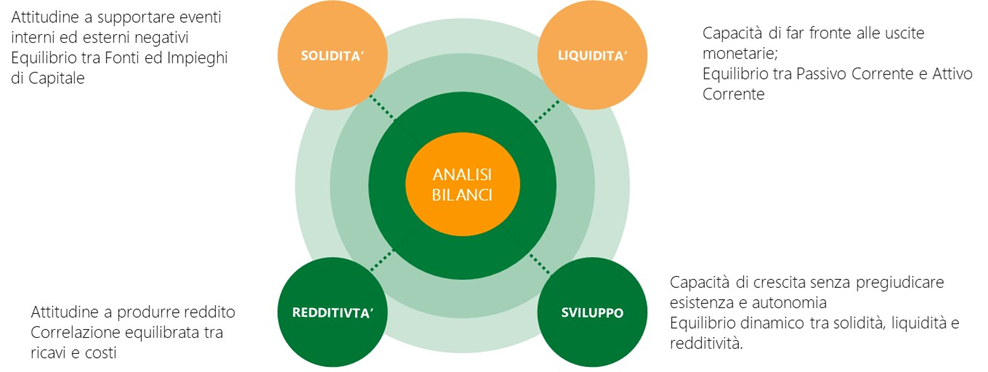

Permette anche di rilevare eventuali squilibri economico, patrimoniali e finanziari richiesti dall’articolo 3 del nuovo codice della crisi d’impresa attraverso le 4 dimensioni principali così evidenziate:

L’analisi di bilancio per valutare la redditività, la solidità, la liquidità e la capacità di sviluppo dell’azienda

Metodologia dell’analisi di bilancio

L’analisi di bilancio è basata sulla riclassificazione dei bilanci civilistici per poi effettuare l’analisi economica, patrimoniale e finanziaria con:

- la comparazione dei valori assoluti (absolute data comparisons), si tratta di comparare tra loro i valori di bilancio per poi rapportarli eventualmente ad una situazione attesa;

- l’analisi verticale dei valori percentuali (common size financial Statement) si tratta di esprimere le singole voci di Stato Patrimoniale e di Conto Economico in termini percentuali rispetto al totale attività, passività e di ricavi, per poi compararle eventualmente con una percentuale attesa.

- l’analisi per indici (ratio analysis), si tratta di elaborare i più opportuni indici di bilancio con un potenziale informativo in relazione ai singoli cicli e/o al bilancio di esercizio nella sua globalità;

- l’analisi dei trend (trend analysis), si tratta di comparare nel tempo i valori assoluti e percentuali nonchè gli indici al fine di individuare scostamenti rilevanti nel tempo o anomalie rispetto a indici standard di riferimento

- l’analisi dei bilanci dei principali concorrenti per confrontare le principali best performance

Questa analisi va integrata da analisi contabili, finanziarie e gestionali di dettaglio (es. analisi crediti e vendite, analisi costi del personale, analisi nota integrativa e relazione sulla gestione, analisi bilancio sostenibilità).

Necessita spesso la normalizzazione

- dell’EBITDA (es. per oneri/proventi straordinari o accessori…),

- della PFN (es. debiti commerciali scaduti, debiti leasing non in bilancio…) e

- del capitale circolante (es. valorizzazione magazzino..)

Riclassificazione bilanci

I principali schemi di riclassificazione, oltre a quello civilistico, riguardano:

- Stato patrimoniale con criterio Liquidità/Esigibilità in cui le attività sono divise in due grandi aree

- Attivo fisso e Attivo circolante, diviso in: magazzino, crediti e debiti commerciali, liquidità.

- Le passività sono distinte in Patrimonio netto, Debiti a lungo termine e a breve termine

- Stato patrimoniale Fonti Impieghi in cui si evidenzia

- il Capitale investito netto : è composto da: Attivo immobilizzato, Capitale circolante operativo netto, Fondi e passività a lungo

- e le Fonti di finanziamento. Nelle Fonti di finanziamento troveremo le risorse (capitale di rischio e di debito) che vengono impiegate per finanziare l’attività: Patrimonio netto e Indebitamento finanziario netto (PFN)

- Conto economico a valore aggiunto in cui vengono evidenziati, oltre al valore della produzione, due margini principali:

- MOL-EBITDA (Margine operativo lordo)

- e EBIT (Risultato operativo), che rappresenta invece il risultato della gestione aziendale prima di quella finanziaria e delle tasse.

- Conto economico a margine di contribuzione che evidenzia costi variabili commerciali e produttivi e fissi per area funzionale

- Conto economico a margine industriale lordo che evidenzia ricavi, costi del venduto e costi per area funzionale

- Rendiconto finanziario OIC 10

- Cash Flow con metodo diretto e indiretto

I driver principali

Quale è il driver più importante per lo sviluppo dell’azienda? La sua forza commerciale, i margini particolarmente buoni, una PFN confortevole capace di finanziare la crescita, oppure degli investimenti significativi sinonimi di futuri guadagni? Ad ogni indicatore può essere associata una valutazione positiva o negativa…

- Ricavi

- Ebitda

- Posizione finanziaria netta (PFN)

- Capex

- Capitale circolante netto (CCN): magazzino e crediti/debiti commerciali

- Flusso di cassa operativo e al servizio del debito

I principali indici

Indici di redditività

- ROE (Return on Equity o Redditività capitale proprio)

- ROI (Return on Investment o Redditività capitale investito)

- ROS (Return on Sale o Redditività delle vendite)

- EBITDA %

Indici di liquidità e patrimoniali

- Current ratio : ( Attività a breve/passività a breve)

- Quick ratio: (Attività a breve – rimanenze) /passività a breve

- Margine di tesoreria: (Attività a breve – rimanenze) – passività a breve

- Margine di struttura: (Patrimonio netto- Immobilizzazioni nette

- DSO o giorni medi incasso

- DPO o giorni medi pagamento

- DIO o giorni medi scorte magazzino

Indici di struttura finanziaria o di solidità:

- PFN/PN rapporto tra la Posizione finanziaria netta e il Patrimonio Netto dell’azienda

- PFN/EBITDA rapporto tra la Posizione finanziaria netta e il Margine operativo lordo

- DSCR Debt Service Coverage Ratio rappresenta l’ammontare necessario a pagare gli interessi e le rate capitale dei

Indici di produttività:

- % Costo del lavoro su ricavi

- Ricavi medi per addetto

- Costo medio per addetto

- % Valore aggiunto su ricavi

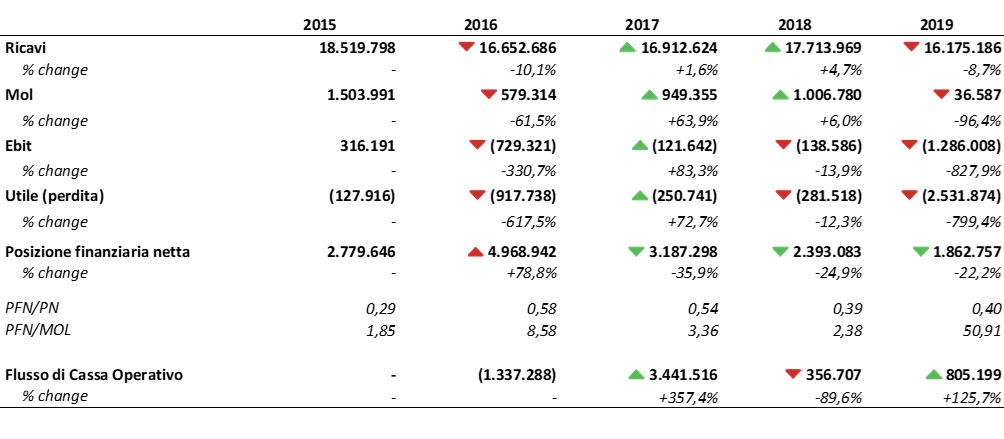

Esempio Financial Highlights

Dove intervengono gli strumenti di CPM/EPM e FP&A?

Quando parliamo di analisi di bilancio parliamo quindi di Performance Aziendale.

Ma effettuare una analisi di bilancio sul solo bilancio di esercizio, fatto una volta all’anno, e chiuso dopo qualche mese di lavoro non è sufficiente per avere una visione realistica delle performance aziendali. Per cui esistono gli strumenti di CPM, capaci di calcolare velocemente gli indicatori di cui parliamo sopra,

- a livello individuale e consolidato

- mensilmente

- confrontati col budget e il piano industriale o il business plan

- e con una previsione aggiornata sulla base dei risultati a consuntivo dei primi mesi dell’esericizio

Da una valutazione puramente statica, passiamo ad una valutazione dinamica, aggiornata con tempestività.

Strumenti di supporto e AI

Ciònonostante, oltre agli strumenti di CPM, lo strumento più utilizzato per l’analisi di bilancio rimane ancora il foglio elettronico. Esistono anche moduli specifici degli ERP o delle suite di gestione studi professionali che recentemente hanno compreso anche l’analisi della centrale rischi e una check list di valutazione degli assetti organizzativi, amministrativi e contabili.

L’intelligenza artificiale e i modelli linguistici avanzati (AI -Llm) saranno poi un ausilio importante per un’analisi più approfondita dei bilanci, civilistici e di sostenibilità, in quanto consentiranno di leggere, analizzare, confrontare e sintetizzare i documenti PDF e XBRL in automatico (es.Chat GPT4 e Microsoft Copilot).

Il fatto di avere tutti i bilanci in formato XBRL, in Italia dal 2008, per le società quotate europee dal 2021, è un aspetto fondamentale.

eXcelent ha sviluppato con Power BI una analisi dei propri bilanci ordinari XBRL per poterli mettere a confronto con quelli dei concorrenti e vi invitiamo a vedere il webinar pubblicato sul nostro sito o a prendere contatti con noi per un approfondimento.

https://www.excelent.it/events/webinar-analisi-di-bilancio-xbrl-e-dei-concorrenti-con-powerbi/

Clicca sul modulo di contatto se vuoi approfondire con noi questo tema